こんにちは、自宅の住み替えで住宅ローンを多めに組んだ経験のある、反面教師のカズミィ家です。

20代の頃に自宅購入を失敗し、30代前半で買い替えを決意した頃から、ローンの借り換えや家計をラクにする方法を模索しました。

短期間での買い替えに踏み切った理由は2つあります。

年収の他にも年齢や健康状態によってローンの組みやすさが変わることがひとつ。

もうひとつは、すでに子どもが小学生になっていたことから、早めに転校した方が学校に馴染みやすいのではないかと考えたことです。

どちらかというと、環境を大きく変えなければならない子どもへの配慮が強くありました。

今回は、我が家で残債を一気に減らすことにした考え方を、平均的な借入価格の例から返済予定表を作成し、視覚に訴える形でお話しますね。

目標は近隣の賃貸物件より安く住む

頑張るために目標を立てる

家族で協力して目標達成へ

夫婦は運命共同体、気持ちと力を合わせなければ返済額を減らすことは難しくなります。

夢のマイホームを手に入れると、新しい家に合う家具や車の購入などで頭がいっぱいになり、住宅ローンの繰り上げ返済はそのあとになりがちですよね。そこをちょっと我慢するだけで、後々大きな差が生まれます。

我が家の場合は、残債を減らすための貯蓄をすぐに開始しました。目標は夫の定年前に債務をなくすことと、住宅ローンの他にもある修繕積立金や管理費などを含めた月々の支払額を、近隣の賃貸物件より安くすることです。

そして、思ったより早く目標を達成できました。

条件の似ている近隣賃貸物件と比べて、月々の負担額が安くおさえられると嬉しいですよね。

最初は期間を短縮

皆さんご存知の通り、繰り上げ返済では期間短縮型の返済を選んだ方がお得です。借入期間が長いほど、支払う利息が多いからです。

支払い利息はできるだけ減らしたいですよね。早めに開始して好循環を作りましょう。

借りたばかりの頃に期間短縮の繰り上げ返済をすることで、元金の減り方が大きくなりますし、残債をある程度減らすと金利の低いローンに借り換えることができます。

金利が低ければ更に元金の減りが早くなるので、その後がかなりラクになります。

繰上げ返済は無理をせず将来を見据えて

期間短縮がお得ではありますが、状況によっては月々の負担を減らした方が良い場合もあります。

子どもの学費を貯めなけらばならないとか、親の介護を控えて収入が減る可能性があるなど、お金のかかる時期を考慮しなければなりません。

月々のローン返済に支障が出るようでは本末転倒です。生活設計にそって無理をせず返済額を減らす方法を選択しましょう。

わが家では繰り上げ返済を頑張りすぎて後悔したこともあります。くれぐれも計画的に繰り上げ返済をしてくださいね。

平均的な数字を使った具体例

月々の支払額を一定にした元利均等法

よく使われる元利均等法は、最初のうちは返済額に含まれる利息分の割合が多く、元金はあまり減りませんよね。

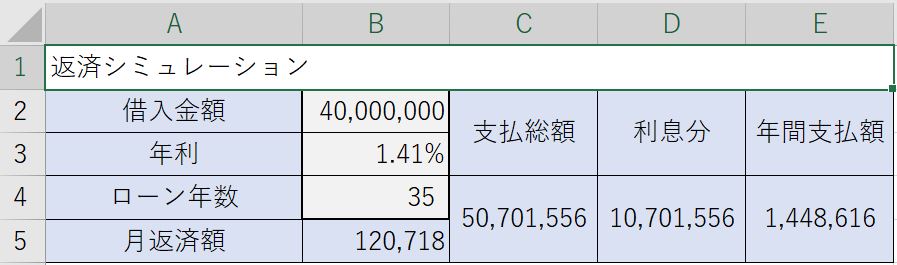

表を作るにあたり、金利の設定は公庫のフラット35の1.41%*を使うことにして、借入額は平均収入額から考え頭金を考慮した4千万円で設定しました。

また、分かりやすいように35年間一定の金利にし、ボーナス払いを含まない月々払いで元利均等法を使います。

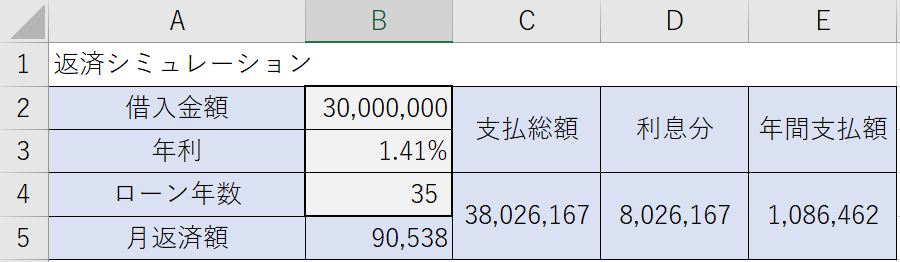

比較用に、同じ条件で作った3千万円の借入設定を表A-2という形で載せました。

*2018年10月現在の金利です。

表A-1 4千万円借入例(35年間金利1.41%)

表A-2 3千万円借入例(35年間金利1.41%)

ネット上にシミュレーターがあるので、見覚えのある方もいるかもしれませんね。

次に、表A-1と2それぞれの支払い内訳を見てみましょう

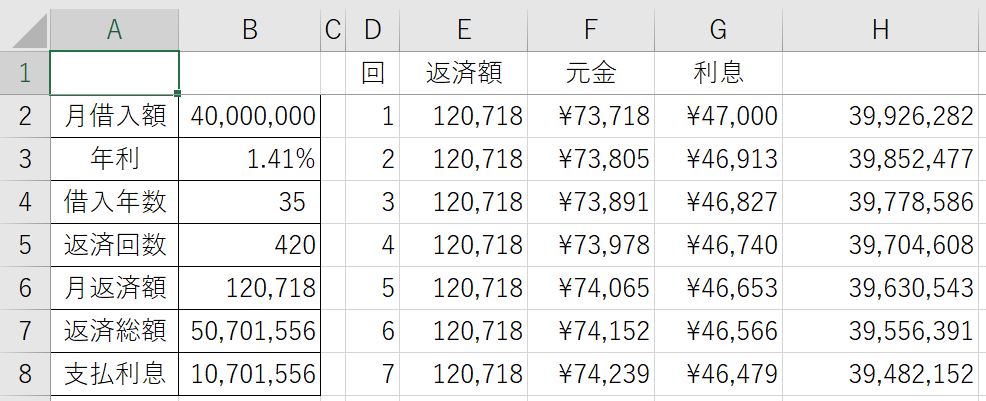

表B-1(表A-1詳細)4千万円借入例

表B-2(表A-2詳細)3千万円借入例

表Bの返済予定表は住宅ローンを組むと銀行からもらいますよね。

みなさんの手元にもある返済予定表の1ページにあたる部分です。

確認のために見比べてみましょう

表B-1の4千万円の返済予定表から、元金を1千万円分支払い終えた残債3千万円分を表Cとして出してみますね。

表B-2の3千万円を借りたばかりの残債予定表と比べてみましょう。

表C 表B-1から見た残債3千万円の部分

表Cで分かるように、4千万円の借り入れをして元金を約1千万円減らすまでには126回の返済が必要です。この間の支払い総額は15.210.467円、元金の1.5倍以上の支払いをすることになります。

大切なことなので繰り返しますね。

元金を約1千万円返すまでに、銀行に520万円ほどの利息を支払っているのです。

表を比べると分かりやすい現実

表Cでは、全420回(35年×12か月)から126回分の支払いが終わり、残りの支払期間は294回になりますよね。

表B-2は3千万円を借りたばかりでまだ支払いをしていない状況なので、支払期間は420回残っています。

残債はほぼ同じ3千万円なので、月々の支払利息額も当然ほぼ同じになります。

このふたつの表を比べると、月々の支払いが多いほど元金の減りが早く、ローンを払う年数もかなり短くなることが視覚から入ってきます。

2種類の表作成で使った関数は、PPMTとIPMTとPMTの3つです。Excelで作ることができます。

3年後の返済額で比較

3つのパターンを見ると分かります

ローン開始から3年後に繰り上げ返済をすると考えて、3百万円と6百万円と9百万円それぞれの返済額でどのくらいの差がでるのかを比べてみましょう。

先程の設定のまま、4千万円を年利1.41%で借り入れた35年(35年×12か月=420回)返済、元利均等です。

3年後に36回目の支払いが終わった後の37回目から、それぞれの(元金の区切りが良い)金額の回数まで繰り上げ返済し、返済してなくなる部分(グレー)と残る部分との境目を表に出します。

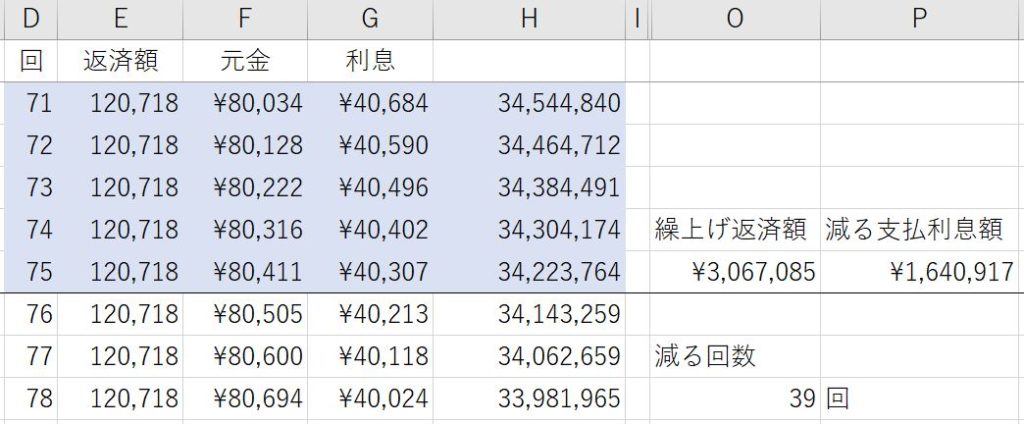

表D-1 3年後に約3百万円繰上げ返済

3年後に約3百万円を繰り上げ返済することで39回分の期間短縮ができ、支払利息の減った額は1.640.917円です。

新たな残債は34.223.764円になります。

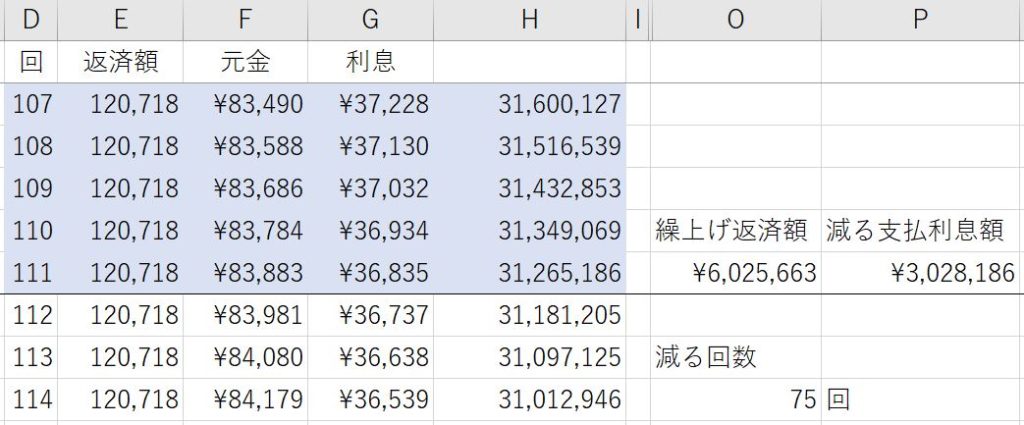

表D-2 3年後に約6百万円繰上げ返済

3年後に約6百万円を繰上げ返済をすることで75回分の期間短縮ができ、支払い利息の減った額は3.028.186円です。

新たな残債は31.265.186円になります。

表D-3 3年後に9百万円繰上げ返済

3年後に約9百万円を繰り上げ返済することで110回分の期間短縮ができ、支払い利息の減った額は4.254.488円です。

新たな残債は28.266.358円になります。

表D-1~3を比べると、その後の元金の減り方にも差が生まれることが分かりますよね。

わが家で実践したこと

差損を含む住宅ローン返済計画

わが家では、自宅買い替えのために差損を含めた形で住宅ローンを組みました。

差損というのは、前に住んでいた自宅を売るときに、残っていた住宅ローンの残債より安く売ることで出たマイナス分です。

通常より多くのローンを抱えるため、初期段階での繰り上げ返済がその後の生活を大きく変えることが分かっていました。

まず、わたしの働き方をパートから正社員に変えました。夫の給料を貯蓄に回すためです。

そして、ローン返済初期は無駄を減らして贅沢をせず、できる限りわたしの給料の範囲内で生活をすることで、一気に元金を減らすことに成功しました。

最初は期間を短縮し、少しずつ残債を減らしました。借入額が減ると金利の安い銀行へと住宅ローンの借り換えができます。

借り換えでは手数料がかかります。

金利の低い銀行に見積もりをもらったら、現在の借入銀行でも相談してみてください。条件によっては手数料なしで金利を低くしてくれるため、手数料と手間が省けます。

まとめ

新しい生活が始まると、欲しいものや買い替えたいものも増えますが、それを3~5年遅らせるだけで大きな差が生まれます。

元金が減ると低い金利に借り換えることができ、金利が低ければ元金の減るスピードもアップするという好循環になります。早めの対策をとることでその後の生活が変わりますよね。

ただ、今は金利が低いので、繰り上げ返済以外にお金を回した方が良い場合もあります。状況に合わせて考えてくださいね。

カズミィのもうひと言

わが家の場合、子どもの学費を払いながらも生活に少し余裕があったのは、初めの頃に頑張って残債を減らしたからです。

現在のわたしは専業主婦ですが、時々ちょっとした贅沢ができるくらいの生活を取り戻しました。

住宅ローンを細かく調べて計画を立てれば、将来の展望も見えて覚悟もできます。楽しみを未来にとっておくと考えると、気持ちよく繰り上げ返済ができますよね。

最後まで読んでいただきありがとうございました。この記事が少しでもお役に立てたら嬉しいです。楽しい節約を心掛けるカズミィでした。

にほんブログ村